Für alle, die eine oder gar mehrere Liegenschaften besitzen sind die Zinsen einer der zentralen Kostenfaktoren. Zwar werden wir schon seit Jahren von extrem tiefen Zinsen verwöhnt, aber manche EigentümerIn mag sich wohl noch an die Zeiten erinnern, als die Hypothekenzinsen im Vergleich zu heute astronomisch waren – allerdings auch bei entsprechend höheren Inflationsraten. Aktuell liest man ja auch wieder da und dort von steigenden Hypo-Zinsen aufgrund der in manchen Ländern wieder einsetzender Inflation. Welche Faktoren beeinflussen aber die Zinsentwicklung? Die UBS hat auf ihrer Website kürzlich die wichtigsten Grössen auf, welche Immobilienbesitzerinnen und -besitzer im Auge behalten sollten. Wir fassen sie hier kurz zusammen.

Leitzinse geben den Takt an

Finanzinstitute, die mit Zinssätzen ihr Geld verdienen, orientieren sich primär am Leitzins der Notenbanken, in der Schweiz in erster Linie am Leitzins der Schweizerischen Nationalbank. Ihr Ziel ist in der Bundesverfassung festgeschrieben: stabile Preise unter Berücksichtigung der Wirtschaftslage. Sind die Zinsen tief, verbilligen sich die Investitionen und dies kurbelt die Wirtschaft an.

Die Teuerung steuert den Geldfluss

Die Inflationsrate ist ein wichtiger Indikator für die Festlegung des Leitzinses. Aktuell zielen die meisten Notenbanken ein Inflationsziel rund um 2 Prozent an. Die Teuerung wird wesentlich gesteuert von der Geldmenge; ist sie zu gross, steigt die Nachfrage nach Gütern und Dienstleistung und damit die Teuerung, ist sie zu klein, schrumpft die Wirtschaft und rutscht schlimmstenfalls in eine Deflation.

Die Konjunktur als Rahmenbedingung

Wachstum regt die Nachfrage nach Kapital an und tendiert zu steigenden Zinsen. Als Faustregel gilt gemäss UBS: «Solange dieser Wirtschaftsmotor nicht auf Hochtouren läuft oder gar stottert, halten die Notenbanken die Zinsen tief.»

Die Erwartungen der anderen

Wie viele andere ökonomische Entwicklungen, wie z.B. die Börse, reagieren die Zinsen nicht nur auf realwirtschaftliche Entwicklungen sondern auch auf die Erwartungen der Märkte. Daher kommunizieren Notenbanken langfristig und vermeiden unerwartete Reaktionen. Damit beruhigen sie nicht nur die Geldmärkte, sondern wollen auch ein verlässliches wirtschaftliches Klima schaffen.

Die US-Notenbank nach wie vor richtungsweisend

Trotz wachsender Bedeutung Chinas für den Welthandel gelten die US-Notenbank und die europäische Zentralbank als richtungsweisend für Zinsentscheide. Wenn diese auf tiefe Zinsen tendieren, kann die Schweiz kaum in die andere Richtung handeln. Damit würde die Nachfrage nach Schweizerfranken steigen und die so teurer werdenden Produkte würden die Exportchancen unserer Wirtschaft verschlechtern.

Die Laufzeit bestimmt den Zinssatz

Nicht jeder Kredit hat den gleichen Zinssatz. Je länger die Laufzeit, desto höher normalerweise der Zinssatz, denn mit der Laufzeit verändert sich das Risiko für die Bank. Reiht man Zinssätze nach ihrer Fristigkeit aneinander, entsteht eine Zinskurve, die sich im Normalfall nach oben beugt. Verläuft diese Kurve steil nach oben, ist das ein Zeichen für steigende Zinsen; verläuft sie flach oder gar nach unten deutet diese auf Stagnation oder gar fallende Zinsen hin.

Zins-Prognosen mit vielen Fragezeichen behaftet

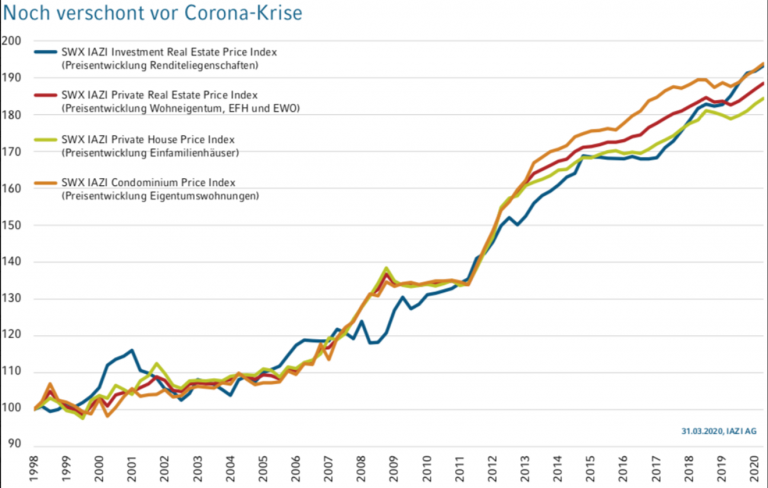

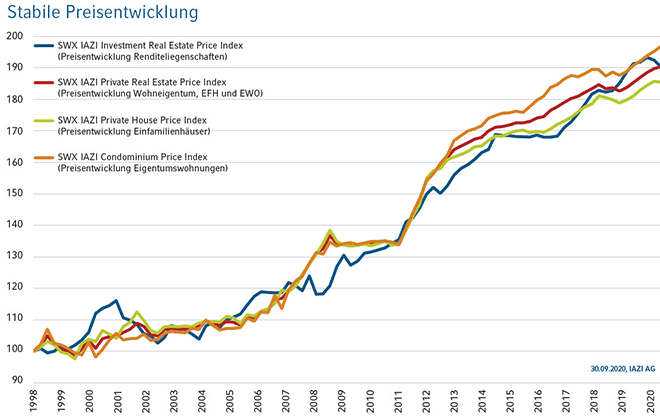

Alle diese Faktoren wirken – oft in unterschiedlichen Richtungen – auf die Marktzinsen ein. Eine verlässliche Prognose ist daher mit vielen Fragezeichen versehen; Fachleute können jedoch mit detaillierten Analysen auf der Basis von wirtschaftlichen Daten aussagekräftige Einschätzungen vornehmen. Aktuell tendieren praktisch alle Zinsprognosen auf weiterhin tiefe Zinsen und damit gute Zeiten für ImmobilienbesitzerInnen. Tiefe Hypothekarzinsen lassen aber auch die Immobilienpreise nach oben tendieren.