Anlässlich der Medienkonferenz zur Publikation des neuesten IAZI Swiss Property Benchmark äusserte sich IAZI-CEO Prof. Dr. Donato Scoganamiglio positiv über den Geschäftsverlauf im Jahr 2022. Für Schweizer Immobilieninvestoren sei der Geschäftsgang grundsätzlich positiv. Allerdings seien die Folgen der Zinswende bereits spürbar. Scognamiglio sagte: „Im vergangenen Jahr waren Immobilienanlagen die einzige Anlageklasse, die nicht abgestürzt ist.“

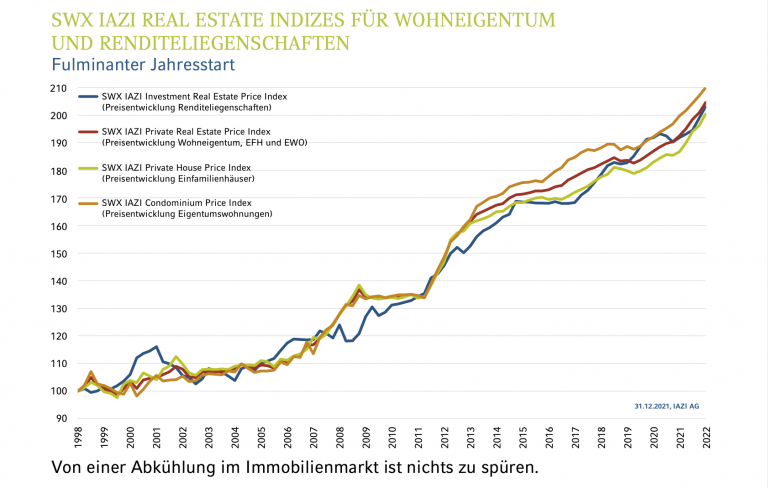

Die Immobilien Direktanlagen haben in ihrer Performance (Total Return) alle anderen Schweizer Anlageklassen deutlich überholt. (Quelle: IAZI, SIX per 16.3.23)

Im Jahr 2022 verloren Aktien und Obligationen an Wert, während die Bewertungen der Immobilien stabil blieben oder gar gestiegen sind. Das führte in vielen Portfolios dazu, dass sich der Immobilienanteil zu stark erhöhte und es zu Verkäufen von Liegenschaften kam. Zusätzlich ermöglichen es die höheren Zinsen, dass Anleger auch mit anderen Anlageformen als Immobilien ansprechende Renditen erzielen können. Schweizer Pfandbriefe mit 10-jähriger Laufzeit und AAA-Rating bieten beispielsweise eine risikolose Rendite von rund 2%. Das Betongold hat im Vergleich dazu an Glanz verloren.

Donato Scognamiglio, CEO IAZI AG sagte an der Medienkonferenz: „Im letzen Jahr waren die Anlagen in Immobilien die einzige Anlageklasse, die nicht gecrasht ist.“

Neben der wirtschaftlichen Erklärung ist die momentane Diskussion durch eine starke Emotionalität geprägt. Wer derzeit eine Wohnung in den Grossstädten Genf, Zürich, Luzern oder Zug sucht, muss sich mit Geduld wappnen. Dort liegen die Mietwohnungs-Leerstandziffern deutlich unter einem Prozent, sodass dort faktisch Wohnungsnot herrscht.

Performancerückgang betrifft vor allem Geschäftsliegenschaften

Insgesamt war das Jahr 2022 für Schweizer Immobilieninvestoren positiv. Die Folgen der Zinswende sind bereits spürbar; die Renditen sind insgesamt etwas geschmälert, doch Investitionen in Immobilien machen sich immer noch bezahlt. Die inländischen Immobilien-Direktanlagen (Renditeliegenschaften) erzielten gemäss IAZI per Ende letztes Jahr eine Performance von 5.2 % (6.4 % im Vorjahr). Die Performance misst die Gesamtrendite von Liegenschaften. Sie zeigt, welche Mieteinnahmen (minus Ausgaben) und Wertveränderungen die Investoren mit ihren Liegenschaften erzielt haben. Der Performancerückgang ist bei Geschäftsliegenschaften (4.1 %; Vorjahr 5.6 %) etwas höher als bei Wohnliegenschaften (5.9 %; Vorjahr: 7.1 %) oder bei gemischt genutzten Liegenschaften (5.5 %; Vorjahr: 6.4 %).

IAZI erklärt den Rückgang durch die verminderte Wertentwicklung. Sie betrage per Ende letztes Jahr 2.3 % (Vorjahr: 3.5 %). Die Bewertungsindustrie bewerte jetzt vorsichtiger, aber eine Trendwende sei noch nicht erkennbar, denn die Werte seien über alle Nutzungsarten verteilt noch positiv. Rückläufig sei die Wertentwicklung vor allem bei Geschäftsliegenschaften (1.1 %; Vorjahr: 2.7 %), während die Korrekturen bei Wohnliegenschaften (3.1%; Vorjahr: 4.1%) und gemischt genutzten Liegenschaften (2.6 %; Vorjahr: 3.5 %) niedriger ausfielen.

Der zweite Bestandteil der Performance ist gemäss IAZI die Netto-Cashflow-Rendite auch Netto Cash Flow (NCF) genannt. Dieser berechnet sich wie folgt: Die Erträge (Ist-Einnahmen) abzüglich aller auszahlungswirksamen Liegenschaftsaufwände (Hauswartung, Verwaltung, Heiz- und Nebenkosten zu Lasten Eigentümer, Versicherungen, Steuern, Unterhalt und Investitionen), d.h. ohne Berücksichtigung von Abschreibungen und Rückstellungen. Die NCF-Rendite bleibt mit einem Gesamtwert von 2.9 % gegenüber dem Vorjahr unverändert. Minim korrigiert haben nur die Werte bei Wohnliegenschaften (2.9 %; Vorjahr: 3.0 %) während die Werte bei den anderen Liegenschaftsklassen auf dem Vorjahreswert verharren. «Bei den aktuellen Diskussionen über Wohnungsknappheit entsteht manchmal der Eindruck, dass Investoren Renditen erzielen würden, die weit über die vom Bundesgericht gesetzten Oberbeträge in der Mietrechtspraxis hinausgehen würden», sagt Donato Scognamiglio, CEO der IAZI AG. «Die vorliegende Auswertung der massgeblichen Immobilienportfolios spricht eine andere Sprache.» Beim aktuellen Referenzzinssatz von 1.25 % beträgt die Obergrenze 3.25%. Die NCF-Rendite habe sich in den letzten 10 Jahren stetig auf heute 2.9% zurückentwickelt. Generell seien die NCF-Renditen in den kantonalen Hotspots wie Zürich (2.8 %), Genf (2.4 %) oder Waadt (2.9 %) niedriger als in ländlichen Kantonen wie beispielsweise Luzern (3.3 %), Bern (3.2 %), Neuenburg (3.6 %), Fribourg (3.6 %) oder St. Gallen (3.2 %). Allerdings handle es sich hier um Durchschnittswerte.

Mieten stehen unter Aufwärtsdruck

Wohnungsknappheit herrscht, wo wachsender Bedarf nach Wohnungen auf ein zu tiefes Angebot stösst.

Für Immobilieninvestoren relevant ist die im Swiss Property Benchmark kalkulierte Ist-Miete (d.h. die Sollmiete abzüglich der nicht realisierten Miete), schreibt IAZI in ihrer Medienmitteilung. Sie betrage gegenwärtig CHF 241/m2Nutzfläche pro Jahr und habe sich per Ende letzten Jahres um 2.5 % erhöht. Den höchsten Mietaufschlag hätten gemischt genutzte Liegenschaften mit 2.8 % erzielt, gefolgt von Geschäftsliegenschaften (+2.6 %) und Wohnliegenschaften (+2.3 %).

Auffällig ist, dass der Mietzinsaufschlag höher ausgefallen ist gegenüber dem Vorjahr in Kantonen, die tendenziell stärker von Wohnungsleerständen betroffen waren wie z.B. Aargau (+3.1 %) oder Tessin (+6.2 %) als die Kantone mit niedrigen Leerwohnungsziffern wie Zürich (+1.7 %), Genf (+0.0 %) oder Basel (+0.0 %). In letzteren beiden Kantonen sind strengere Gesetze zur Mietpreiskontrolle in Kraft.

Die höchsten Leerstände seien gemäss IAZI dort entstanden, wo eigentlich niemand hinziehen wolle, während die Leerstandsziffer in den Städten, wo die Nachfrage nach Wohnraum tendenziell immer am grössten war, stets chronisch tief geblieben ist. Insofern ist es für die Gemeinden positiv, wenn sich die Geistersiedlungen mit Leben füllen und der Gemeindekasse neue Einnahmen daraus erwachsen. Im IAZI Swiss Property Benchmark sind Leerstände bzw. deren Verminderung in einem Minuswert bei der so genannten nicht realisierten Miete erkennbar. Die nicht realisierte Miete setzt sich aus den Positionen Leerstand, Rabatte und Mietzinsausfälle zusammen.

Tatsächlich hat sich der Wert per Ende 2022 gesamthaft über alle analysierten Nutzungen um 0.9 Prozentpunkte verringert und beträgt 4.2 % (Vorjahr: 5.1 %). Am meisten reduziert hat sich der Wert bei gemischt genutzten Liegenschaften von 5.9 % im Jahr 2021 auf 4.2 % im Jahr 2022, während die Reduktion bei Geschäftsliegenschaften von 6.8 % (2021) auf 6.1 % (2022) moderater ausfiel. Bei Wohnliegenschaften hat sich der Wert per Ende 2022 gesamthaft um 0.8 Prozentpunkte verringert und beträgt 2.8 % (Vorjahr: 3.6%).

Im Sinne eines Fazits schreibt IAZI: „Insgesamt war das vergangene Jahr für Immobiliendirektanlagen sehr erfolgreich. Obwohl die Zinsen gestiegen sind, haben sie nicht zu einer Reduktion bei den Bewertungen der Liegenschaften geführt. Stattdessen haben sie lediglich die starken Aufwertungen der vorangegangenen Jahre abgeschwächt. Durch den Anstieg der Mieten, ausgelöst durch die hohe Nachfrage, konnte der Leerstand abgebaut und die Erosion der Netto-Cashflow-Rendite gestoppt werden.“