UBS sieht positive Aussichten für Saron-Hypotheken.

07.03.2024In ihrer jüngsten Zinsprognose für Hypotheken schreibt die UBS, die volatile Zinssituation habe sich nach einer Phase der Zinserhöhungen beruhigt. Im Jahr 2022 sei die Inflation deutlich gestiegen an und habe ihren Höhepunkt bei 3,5 Prozent erreicht. Daraufhin habe die Schweizerische Nationalbank (SNB) fünf Mal in Folge den Leitzins auf zuletzt 1,75 Prozent erhöht. Dank dieser Massnahmen sei die Inflation in den letzten Monaten deutlich zurückgegangen und liege nun unter der Zwei-Prozent-Marke. Dies entspricht dem von der SNB definierten Bereich der Preisstabilität.

Entsprechend verzichtete die SNB im Dezember 2023 auf eine weitere Leitzinserhöhung. Bestätigt sich die Prognose der SNB und bleibt die Inflation in den kommenden Monaten im Zielband, seien im Verlauf von 2024 erste Zinssenkungen zu erwarten, schreibt die Bank.

Als Begründung für ihre Erwartung schreibt die Bank in ihrer Prognose: «Die Renditen von Schweizer Staatsanleihen und die Hypothekarzinsen sind bis Ende Dezember 2023 deutlich gesunken, notierten in der ersten Januarhälfte wieder etwas höher und bewegen sich seither seitwärts.

Den nächsten wichtigen Anhaltspunkt für die Märkte stellt die geldpolitische Lagebeurteilung der Schweizerischen Nationalbank (SNB) vom 21. März dar. Wir gehen davon aus, dass die SNB im März noch auf eine Zinssenkung verzichtet und erst im zweiten Quartal, zusammen mit der Europäischen Zentralbank und der US-Notenbank, erstmals den Leitzins reduziert. Insgesamt gehen wir in der Schweiz von drei Zinssenkungen in diesem Jahr aus. Dies dürfte den Leitzins von einem Niveau von 1,75 Prozent auf ein 1 Prozent reduzieren.

Im Januar war die Schweizer Inflation deutlich schwächer als erwartet. Somit bestünde die Möglichkeit für eine Zinssenkung im März, sofern auch im Februar die Inflation unerwartet tief ausfallen und der Schweizer Franken zur Stärke neigen sollte.

Der Kapitalmarkt hat sich bereits auf eine Reihe von Leitzinssenkungen im Jahr 2024 eingestellt, weshalb wir nur einen leichten Rückgang bei den längerfristigen Renditen der Schweizer Staatsanleihen oder den längerfristigen Hypothekarzinsen in den kommenden Quartalen sehen. Hypothekarzinsen, die an den SARON gebunden sind, dürften hingegen in den kommenden Quartalen deutlich von den Zinssenkungen der Nationalbank profitieren, denn der SARON-Zinssatz ist eng mit dem Leitzins der SNB verbunden.»

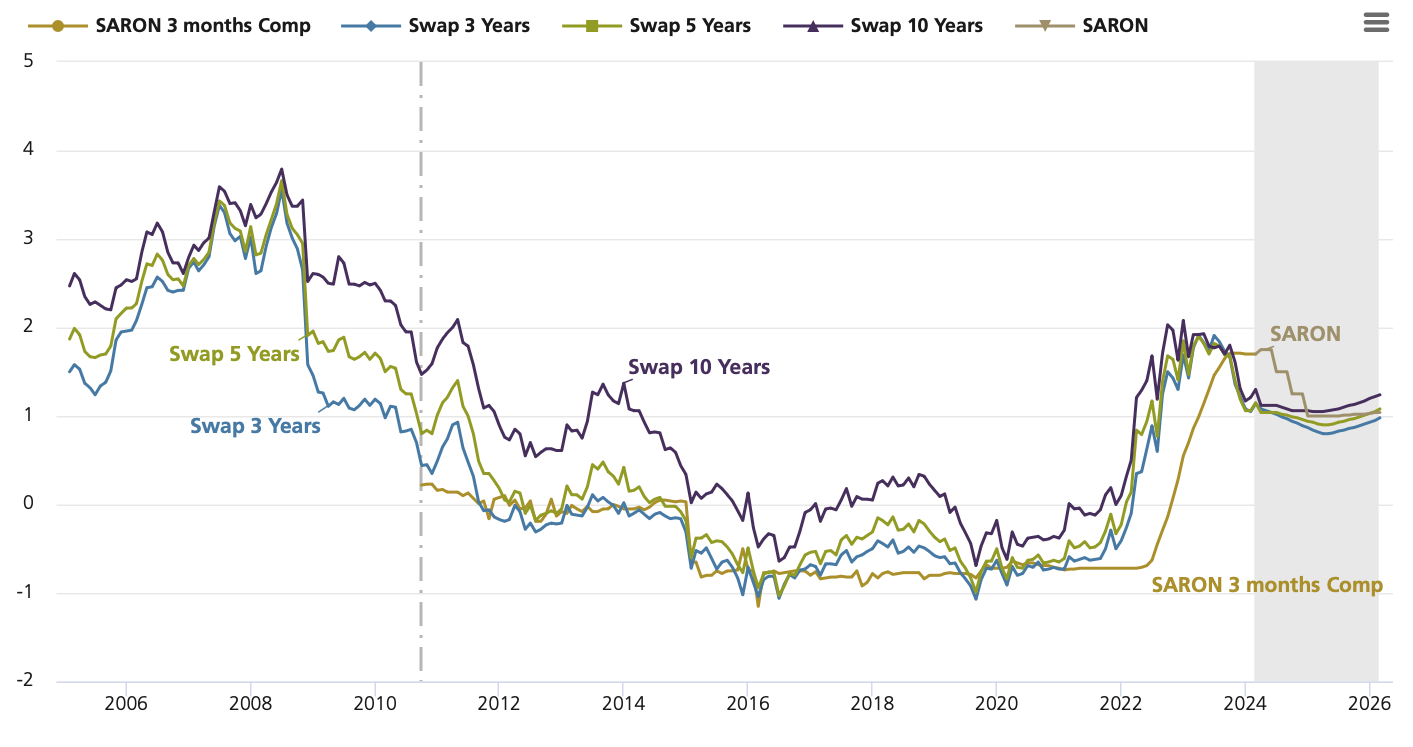

Langfristige Zinsentwicklung in Prozent

Die Zinsentwicklung unterliegt in ihrem Verlauf immer wieder stärkeren Schwankungen. Diese können durch verschiedene Faktoren ausgelöst werden. Die letzte Trendwende erfolgte im Jahr 2022 und wurde von folgenden Ereignissen geprägt:

- Als Reaktion auf den starken Inflationsausbruch nach der Pandemie und auf den russischen Krieg in der Ukraine begann die SNB – wie auch andere Zentralbanken – 2022 den Leitzins anzuheben. Infolgedessen stiegen die Renditen kräftig an.

- Um die erhöhte Inflation einzudämmen, führte die SNB 2023 ihre Leitzinserhöhungen weiter fort, während die Renditen auf einem hohen Niveau verharrten. Gegen Ende des Jahres 2023 bildete sich die Inflation deutlich zurück, sodass die Renditen stark sanken, da künftige Leitzinssenkungen erwartet wurden.

- Die heutigen Renditen widerspiegeln bereits Zinssenkungen im Jahr 2024. Daher ist das Potenzial für einen weiteren Rückgang im laufenden Jahr stark begrenzt. Sollte die Inflation oder das Wachstum stärker ausfallen als erwartet, könnten die Renditen gar wieder anstegen.